Archívy kategórie: Poistenie

Pri životnom poistení rozhoduje nastavenie

Dôležitejšie, ako výber poisťovne je správne nastavenie poistnej zmluvy. Životné poistenie je komplexným produktom v ktorom je možné zvoliť desiatky rôznych pripoistení. Ani zmluvy s rovnakým obalom uzatvorené v rovnakej poisťovni nemusia mať rovnaké podmienky a poistené osoby v nich nemusia byť rovnako dobre kryté.

Ak o svojom životnom poistení viete iba to, aká suma vám pravidelne odchádza z účtu, pravdepodobne nastal správny čas vašu poistnú zmluvu „oprášiť“ a skontrolovať si jej nastavenie.

Pri zle nastavenej životnej poistke môžu vzniknúť tieto situácie:

- Nastavenie nízkych poistných súm – v prípade, že dôjde k nešťastnej udalosti, plnenie poisťovne nebude adekvátne výpadku príjmu, ktorý nešťastie poisteného spôsobí. V tomto prípade nemáme na mysli krátkodobé zlomeniny ale ozaj závažné úrazy a choroby. Tie dokážu nepriaznivo ovplyvniť príjem poisteného. Správne nastavené poistenie by malo tento „stratený“ príjem doplniť. Ak sú však na poistení nastavené nízke poistné sumy, tak výpadok príjmu môže byť existenčný, najmä v prípade, že splácate hypotéku, alebo ste živiteľom rodiny. Nízke poistné sumy ostávajú v poistení aj vtedy, ak sa o poistenie dlhodobo nestaráte a napríklad vaše poistenie obsahuje pôvodné sumy s pred desiatich, dvadsiatich… rokov a teda nie je v ňom nastavená indexácia.

- Nastavenie vysokých poistných súm – naopak je situácia, ak finančne neodhadnete riziká a poistenie kryje nad rámec. Je to jednoznačne ľahšia situácia ako v prípade nízkych poistných súm, pretože v prípade poistnej udalosti vás z poisťovne čaká vysoké plnenie. Avšak vaša pravidelná platba za poistenie je významne vyššia, a tieto peniaze ste mohli využiť efektívnejšie.

- Chýbajúce poistenie najdôležitejších rizík – poradcom z tímu mojporadca.sk denne prechádza cez prsty viacero životných poistiek, ktoré nemajú poistené riziko vzniku rakoviny, infarktu, mozgovej príhody, hluchoty, slepoty, zhubného nádoru, alebo úplne vynechávajú ťažké úrazy, poistenie invalidity či dlhodobú pracovnú neschopnosť. Všetky tieto riziká správne nastavené poistenie má kryť.

- Zbytočné doplnkové pripoistenia – krátkodobé a ľahké úrazy, ktoré neovplyvnia poistenému pracovný harmonogram, nemusia byť súčasťou poistenia. Platba za poistenie tak môže zlacnieť. Ušetriť sa dá ak využijete komplexné poistenie rodiny.

- Krátka doba poistenia – životné poistenie má chrániť celý život. Počas života sa môže váš zdravotný stav nepriaznivo meniť, a ak máte životné poistenie nastavené len na pár rokov, tak sa môže ľahko stať, že vás poisťovňa po skončení pôvodného poistenia už ďalej do nového poistenia neprijme.

- Poistenie bez pripoistení – tento fenomén sa považuje za nekalú obchodnú praktiku. Investičné a kapitálové životné poistenia umožňovali (dnes tomu už tak nie je) vytiahnuť od poistených poistné napriek tomu, že nechránili žiadne riziko. Predajná taktika pozostávala z navodenia dojmu, že si poistným produktom sporíte. Poistné produkty však nie sú na to určené. Životné poistenie nie je dôchodkové sporenie ani efektívny spôsob ako dlhodobo sporiť.

Správne nastavenie životného poistenia konzultujte s ľuďmi zdatnými v odbore. Vaša platba za životné poistenie môže zlacnieť a poistenie vás môže chrániť omnoho lepšie, stačí iba „oprášiť“ zmluvu. 🙂

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Je vhodné životné poistenie dojednávať aj s indexáciou?

Životné poistenie sa častokrát dojednáva na dlhé roky, desaťročia. Ideálne je životné poistenie nastavovať na čo najdlhšiu dobu, až do staroby. Dôvodom je meniaci sa zdravotný stav. S rastúcim vekom sú bohužiaľ ľudia náchylnejší na choroby a ak by životné poistenie dojednávali v čase, keď sa u nich prejaví vážna diagnóza, tak poisťovňa by ich mohla odmietnuť poistiť.

Pri uzatváraní poistenia poisťovňa zisťuje aktuálny zdravotný stav potenciálneho poisteného. Tým si napríklad chráni naberanie potenciálne rizikových klientov do poistného kmeňa. V dôsledku častých poistných udalostí by tak zisk poisťovne mohol utrpieť a celkové poistné za poistenie mohlo o niečo vzrásť, čím by poisťovňa prišla o konkurenčnú výhodu v rámci cenotvorby svojich produktov.

Inflácia životné poistenia rokmi znehodnocuje

Ak sa poistenie dojednáva na dlhé desaťročia, tak ďalšou vecou, na ktorú klienti, ale aj finanční sprostredkovatelia musia dbať, je inflácia. Nárast cien sa netýka len bežných spotrebných tovarov na pultoch supermarketov, ale aj liekov, zdravotných pomôcok, či lekárskych zákrokov. Preto je dôležité životné poistenie voči inflácii ochrániť.

Indexácia životného poistenia

Ak vám niekto nastavoval životné poistenie, tak sa vás pravdepodobne pýtal aj na váš príjem, výdavky, potenciálne riziká a podobne. Na príjem sa vás pýtal preto, pretože je to jeden z atribútov, ktorý umožní nastaviť správnu výšku poistnej sumy zároveň tak, aby platba za poistenie netvorila veľmi veľkú časť z celkového mesačného rozpočtu.

Nuž ale rokmi sa váš príjem mení a tendencia je taká, že príjem v národnom hospodárstve rastie. Rastú aj ceny, ale ak ste poistenie dojednávali pred 10, 20… rokmi, tak to poistenie sa nemení. Výška poistných súm, ktoré v prípade škody na zdraví, smrti alebo úraze poisťovňa vypláca sa tiež nemení, a tak sa môže jednoducho stať, že krytie na poistke dojednanej pred dvadsiatimi rokmi je výrazne podhodnotené. Viete, dostať napríklad 100 000 korún československých v prípade smrti blížneho v roku 1990 bol úplne iný peniaz ako dostať 3333 eur dnes. Vtedy suma zodpovedala príjmu za 2-3 roky dnes to môže byť príjem za štvrťrok alebo polrok.

Predísť časovému znehodnocovaniu poistných súm sa dá dojednaním indexácie. Indexácia cenu za vaše životné poistenie navýši presne o medziročnú infláciu a zároveň sa aj navýšia poistné sumy krytia. Tým sa zabezpečí, že vás životné poistenie chráni stále dostatočne dobre a poistné krytie zodpovedá štandardom.

Ako funguje indexácia v praxi

V praxi indexácia funguje tak, že na ročnej frekvencii klientovi poisťovňa pošle list o tom, že sa cena, ktorú platí za poistenie, navýši o mieru inflácie nameranú štatistickým úradom. Samozrejme, navýšenie ceny za poistenie reflektuje aj navýšenie poistných súm. Tie sa navýšia podľa aktuálnych matematicko-štatistických metód.

V liste klientovi poisťovne dôjde, o koľko sa cena poistného navýšila, ale aj o koľko sa navýšili konkrétne poistné sumy. Ak si klient v danom roku neželá uplatniť indexáciu, tak je v liste uvedená návratka, ktorú môže klient jednoducho poisťovni odoslať podpísanú poštou a na jeho poistnú zmluvu sa v konkrétny rok nebude vzťahovať indexácia.

Výhody a nevýhody indexácie životného poistenia

Výhody a nevýhody indexácie sa dajú zhrnúť do týchto bodov:

- Výhoda indexácie – navýšenie poistných súm nie je podmienené zisťovaním zdravotného stavu poisteného

- Výhoda indexácie – poistenie chráni poisteného stále dostatočne dobre

- Nevýhoda indexácie – prijatie alebo zamietnutie indexácie v danom roku znamená pre klienta dodatočné úkony (prenastavenie výšky platby, poštová korešpondencia)

Pri súčasnej miere inflácie, ktorá sa pohybuje ročne okolo 2%, indexácia životného poistenia nenaberá až tak na význame. No história si pamätá medziročný nárast cien aj v desiatkách percent a tam sa poistné krytie rokmi citeľne znižuje.

Indexácia na zmluve životného poistenia sa každopádne oplatí pre klientov, ktorí majú nábeh alebo tendenciu na permanentné zhoršenie zdravotného stavu. Vyhnú sa tak zamietnutiu zo strany poisťovne v čase, keď si budú chcieť krytie dodatočne navýšiť.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Ako sa dá ušetriť na životnom poistení až 20%?

Tak, ako šetríte kúpou rodinných balení v supermarkete, tak je dnes možné šetriť aj na poistných produktoch. Jednoducho je možné všetkých členov rodiny poistiť na jednej komplexnej zmluve životného poistenia, ktorá je omnoho lacnejšia, akokeby ste poistenie dojednávali osobitne pre každého člena zvlášť.

Takéto riešenie zjednodušuje administratívnu záťaž poisťovne. Ak je zmluva len jedna, tak to šetrí čas pracovníkom administratívneho oddelenia poisťovne so spracovaním došlého poistného, či korešpondenciou a ušetrený čas sa prejaví na ušetrených nákladoch a zľave.

Úsporu na poistnom najlepšie ozrejmí prepočet:

Otec má 30 rokov a pracuje ako programátor. Mama, tiež 30 ročná, pracuje ako učiteľka na základnej škole. Majú dve deti, jedno má 2 roky a druhé 4 roky. Sporenie pre deti budeme riešiť v osobitnom produkte. Na pohlaví nezáleží, kalkulačky všetkých poisťovní prešli na unisex tarify od roku 2013. Všetci členovia rodiny sú plne zdraví a nepestujú žiaden poloprofesionálny šport a ani rizikové hobby. Poistenie je p re deti nastavené do ich veku 18 rokov a životné poistenie pre rodičov do maximálneho možného veku.

U rodičov sa pre potreby tohto prepočtu kryjú tieto riziká s takouto poistnou sumou:

- Smrť – 10 000€

- Trvalé následky úrazu s progresívnym plnením – 26 000€

- Invalidita od 40% s jednorázovým plnením – 10 000€

- Komplexné kritické ochorenia – 13 000€

- PN od 29. dňa – 7€ na deň

U detí sa kryjú tieto riziká v takejto výške:

- Smrť – 1 660€

- Komplexné detské kritické ochorenia – 6 500€

- Trvalé následky úrazu s progresivnym plnením – 13 000€

Cenová ponuka

Takto vyzerá cenové porovnanie. Vľavo je cenová ponuka dojednaná pre každého člena zvlášť, napravo je hromadná zmluva.

| Poisťovňa 1 | ||

| Osobitne | Spoločne | |

| Otec | 37,28 € | 71,53 € |

| Mama | 37,28 € | |

| Dieťa 1 | 3,61 € | |

| Dieťa 2 | 3,61 € | |

| Cena spolu: | 81,78 € | 71,53 € |

| Rozdiel: | 10,25 € | |

| Poisťovňa 2 | ||

| Osobitne | Spoločne | |

| Otec | 36,27 € | 62,60 € |

| Mama | 36,27 € | |

| Dieťa 1 | 2,99 € | |

| Dieťa 2 | 2,99 € | |

| Cena spolu: | 78,52 € | 62,60 € |

| Rozdiel: | 15,92 € | |

Záver:

Pri dojednávaní životného poistenia hromadne bola ako poisťovňa 1, tak aj poisťovňa 2 ochotná pristúpiť k zľave. V prípade poistenia 1 sa ušetrilo na mesačnej platbe 10,25€, čo je 13% úspora na poistnom. V prípade poistenia 2 je úspora ešte výraznejšia, 15,92 eur z mesačnej platby znamená úsporu 20%.

Hromadné poistenie, či poistenie dojednané pre každého člena osobitne, v krytí nie je žiaden rozdiel. Prečo potom platiť za to isté poistenie o 13-20% viac?

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Poistenie trvalého telesného poškodenia – invalidity

Ak do svojho životného poistenia plánujete zahrnúť aj pripoistenie vzniku invalidity, tak máte na výber z viacerých možností. V prvom rade je potrebné poznamenať, že invalidita je dôsledok či už úrazu alebo ochorenia.

Ak na svojej zmluve životného poistenia máte poistenú len invaliditu ako následok úrazu, tak vás bude pravdepodobne zaujímať nasledujúca štatistika Sociálnej poisťovne, podľa ktorej úrazy spôsobujú len necelé 3 % invalidít a zvyšok, vyše 97 %, majú na svedomí choroby.

Poistiť si invaliditu ako dôsledok choroby je samozrejme niekoľkonásobne drahšie. Môže za to poistná matematika a pravdepodobnostná štatistika. No mať poistenú invaliditu ako dôsledok choroby by v každom správne nastavenom poistení nemalo chýbať.

Podľa iných, neoficiálnych štatistík komerčnej poisťovne je zmlúv životného poistenia s poistením invalidity dôsledkom choroby na trhu menej ako 5%. (Slovný výrok na konferencii o poistení).

Aké sú možnosti?

Poistných taríf a pripoistení, ktoré kryjú invaliditu, je neúrekom. V dnešnom článku si ich skúsime kategorizovať a popísať ich základné vlastnosti.

Poistenie trvalých následkov úrazu

Toto pripoistenie kryje vznik invalidity dôsledkom úrazu. Už tie najdrobnejšie poškodenia ako strata malíčka sú ocenené %-om z poistnej sumy. Zaujímavé je, že silnejšia strana je ocenená vyšším percentom. Ak je napríklad človek pravák, a dôsledkom úrazu dôjde k poškodeniu malíčka na pravej ruke, tak poistné plnenie je vyššie ako na ľavej ruke.

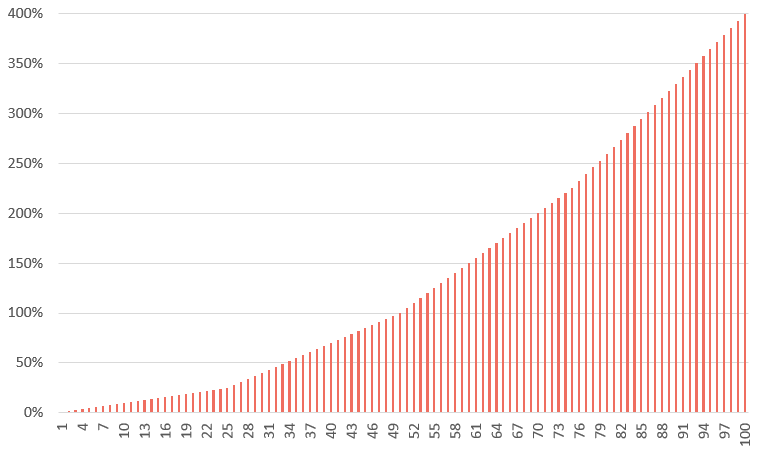

Osobitne je pri tomto poistení vhodné dojednávať progresívne plnenie. Progresia znamená, že s veľkosťou telesného poškodenia rastie aj poistné plnenie zo strany poisťovne. Najlepšie progresívne plnenie vysvetľuje tento obrázok z poistných podmienok konkrétnej poisťovne:

Os x znázorňuje rozsah telesného poškodenia v percentách. Os y znázorňuje, aké percento plnenia z poistnej sumy klient dostane. Napríklad pri 25%-nom telesnom poškodení dôsledkom úrazu je plnenie 25% z poistnej sumy. Pri 50%-nom poškodení je to plná poistná suma, pri 70%-nom telesnom poškodení je to dvojnásobok poistnej sumy a pri maximálnom telesnom poškodení oceneným v tabuľkách poisťovne je plnenie 400% poistnej sumy.

Bežne sa v praxi stretnete so 400, 500, 600 ale aj 700% progresívnym plnením.

Poistenie invalidity

Invaliditu je možné poistiť formou jednorázového plnenia alebo formou vyplácania mesačnej renty.

Jednorázové plnenie

Poistenie invalidity bližšie nešpecifikuje, či k invalidite došlo dôsledkom choroby alebo úrazu. Štandardne sú pri tomto poistení určené dve tarify. Prvou tarifou je veľkosť telesného poškodenia od 40% a druhou od 70%.

Ak je vaše telesné poškodenie ocenené napríklad na 50% a vy máte vo svojom životnom poistení poistenie invalidity od 40%, tak poisťovňa vyplatí jednorázovo dohodnutú poistnú sumu. Ak by ste mali poistenú tarifu od 70%, tak sa plnenia budete dožadovať márne. Prináležať vám bude až vtedy, ak vaše telesné poškodenie bude ocenené na viac ako 70%. Poistenie tarify od 70% je práve kvôli nižšej pravdepodobnosti vzniku poistnej udalosti oproti tarife od 40% lacnejšie.

Mesačná renta – dôchodok

Poistenie vzniku invalidity je dnes možné kryť aj spôsobom pravidelného vyplácania dohodnutej mesačnej sumy – renty. Ak dôjde k poistnej udalosti – invalidite, tak poisťovňa bude pravidelne mesačne vyplácať dohodnutú sumu. Tak, ako aj v predošlej kategorizácii, je štandardné rozdelenie taríf na: od 40% a od 70%. Nevýhodou tohto poistenia je však to, že poistné plnenie nezohľadňuje infláciu.

Záver:

Poistenie trvalých následkov úrazu a invalidity sú najzákladnejšie poistenia v celom životnom poistení. Pri nastavovaní optimálneho životného poistenia majú tieto pripoistenia najvyššiu prioritu. Dokonca vyššiu ako samotná smrť.

No a pri správnom nastavení životného poistenia sa raďte s človekom, ktorý sa v problematike dokonale orientuje – finančnými poradcom.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Ak hypotéka, tak aj s poistením života. Ako život poistiť lacno a dobre?

Pri vybavovaní hypotekárneho úveru nie je nutnosť poistiť život budúcich dlžníkov. No ak si je dlžník vedomý záväzku, ktorý ho na najbližších pár desiatok rokov čaká, tak si riziko straty života poistí. Nie kvôli sebe, ale kvôli blízkym a rodine, aby sa nedostali do platobnej neschopnosti a nemuseli sa tak handrkovať s exekúciami.

Na poistenie rizika smrti existuje komerčné životné poistenie. V ňom sa dá poistiť nielen hlavné poistenie smrti, ale aj viacero iných menej, či viac dôležitých pripoistení:

- Kritické ochorenia

- Invalidita

- Práceneschopnosť

- Trvalé následky úrazu

- Odškodné v dobe, keď prebieha liečenie následkov úrazu

- Chirurgický zákrok

- Zlomeniny a popáleniny

- Hospitalizácia

- Ošetrovné

- Sirotský dôchodok

- a iné…

No a v prípade poistenia smrti existujú na výber 3 možné varianty:

- Smrť následkom úrazu

- Smrť s konštantnou poistnou sumou

- Smrť s klesajúcou poistnou sumou

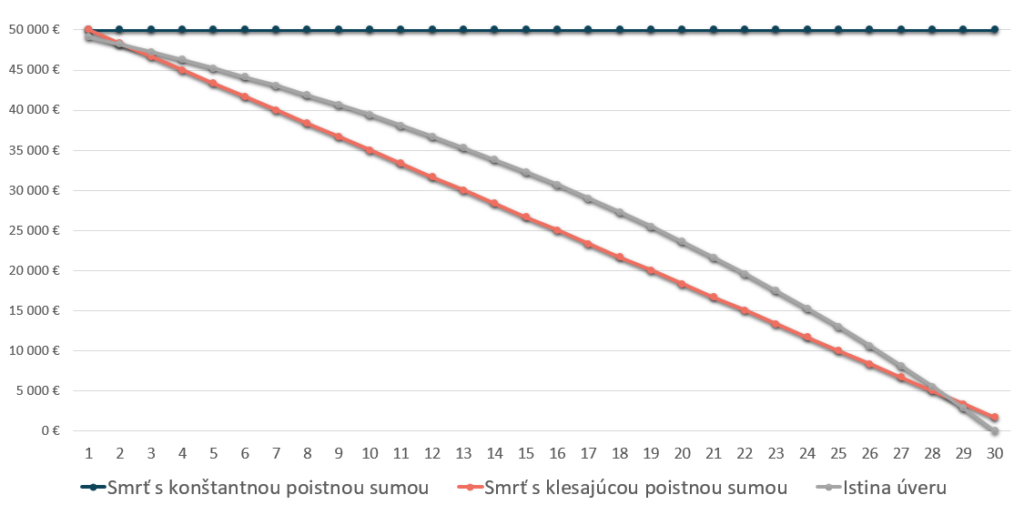

V prípade hypotéky je najvhodnejšou voľbou zvoliť posledný variant poistenia rizika smrti – s klesajúcou poistnou sumou.

Príklad: Vezmete si úver, ktorý budete splácať 30 rokov. Výška úveru, ktorý ste si na začiatku požičali, bola 50 000. Časom, ked pravidelnými splátkami úver uhrádzate, sa výška podlžnosti znižuje.

Ak by ste si poistili smrť iba následkom úrazu, tak v prípade, že vás skolí choroba, by ste od poisťovne nedostali plnenie. Ak sa poistíte konštantnou poistnou sumou, tak platíte za niečo, čo nepotrebujete, a teda výška poistného je prehnane vysoká. Ak si vyberiete variant s klesajúcou poistnou sumou, tak sa poistná suma poistenia prispôsobuje situácii s úverom.

Lepšie to znázorňuje nasledujúci graf:

Vhodný výber poistenia smrti dokáže vašu platbu za životné poistenie výrazne znížiť. Rozdiel ceny pri poistení smrti s klesajúcou poistnou sumou a konštantnou poistnou sumou je v niektorých poisťovniach až 60%.

Navyše sa varianty poistenia smrti môžu v jednej poistnej zmluve kombinovať. Dôležitejšie ako mať životné poistenie, je mať ho správne nastavené. A tu už prichádza na rad porovnávanie, zisťovanie, kalkulovanie, čítanie poistných zmluvných podmienok, výluk z poistenia… alebo jednoducho kontaktovať osoby, ktoré tieto veci urobia za vás – finančných poradcov. 🙂

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Cestovné poistenie proti terorizmu?

Manchester, Berlín, Paríž, Nice, Istanbul, Brusel, Londýn… tieto destinácie okrem bujarého cestovného ruchu spája aj niečo iné – sú to dejiská teroristických útokov. Na dianie vo svete automaticky zareagovali aj klienti zvýšeným záujmom o poistenie, ktoré ich alebo ich najbližších v prípade teroristického útoku odškodní. A hoci žiadne poistenie nezabráni nečakanej či tragickej udalosti, pomôže zmierniť jej následky v prípade, že poistná udalosť nastane.

Samozrejme narastajúci dopyt a požiadavky cestujúcich po krytí dôsledkov terorizmu sa odrazili aj v ponúkaných produktoch. Čo sa cestovného poistenia týka, tak na túto požiadavku zareagovala Allianz SP, ktorá v individuálnom cestovnom poistení rozšírila limit poistného plnenia za liečebné náklady vzniknuté dôsledkom teroristického činu z doterajších 50-tisíc eur na sumu 100-tisíc eur.

V praxi to znamená, že ak vznikne zranenie v dôsledku teroristického útoku, tak poisťovňa Allianz pokryje liečebné náklady, teda náklady na ošetrenie, zákroky, hospitalizáciu, ako aj nutnú repatriáciu na Slovensko, až do výšky 100-tisíc eur. Navýšenie poistných súm v prípade Allianz SP bude platiť až začiatkom budúceho mesiaca, čiže od 1.7.2017.

Pre objektívnosť informácií však treba poznamenať, že limit poistného plnenia v cestovnom poistení v prípade teroristických útokov nie je spomedzi všetkých poisťovní v prípade Allianzu najvyšší.

Aktuálne limity poistných súm pre riziká spojené s terorizmom v prípade liečebných nákladov v cestovnom poistení znázorňuje nasledujúca tabuľka:

| Poisťovňa: | Allianz SP | Generali | Európska CP | Union | AXA Assistance | Uniqa | Wüstenrot | Groupama | Komunálna poisťovňa | Kooperativa |

| maximálna poistná suma: | 50.000€ | 200.000€ | 220.000€ | 250.000€ | 200.000€ | 120.000€ | 140.000€ | 80.000€ | 40.000€ | 50.000€ |

Narastajúci dopyt po pripoisteniach terorizmu nás ako obyvateľov Európy v žiadnom prípade neteší… :/

Každopádne sa pred vycestovaním do zahraničia poraďte ohľadne cestovného poistenia s vaším finančným poradcom.

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Hľadáte detské poistenie bez „sporenia“?

V jednom z mnohých mailov sme obdržali otázku od pani Klaudii, či je možné aj pre deti dojednať poistenie, bez „sporiacej“ časti, čiže mala záujem čisto len o poistenie svojich detí. Poukázali sme na výhodnosť a cenovú dostupnosť samostatného poistenia bez povinnosti „sporiť“ v jednej poistnej zmluve.

Pani Klaudia s manželom Tomášom požadovali poistiť dcérku Lauru (5r.) a syna Michala (3r.) na riziko:

- trvalých následkov úrazu

- kritických chorôb

- denná dávka za dobu nevyhnutného liečenia úrazu

Po dôkladnej konzultácií sme navrhli takéto riešenie:

| Laura – 5 rokov | Michal – 3 roky | ||

|---|---|---|---|

| Dojednané riziko do 26 rokov | Poistná suma | Dojednané riziko do 26 rokov | Poistná suma |

| Trvalé následky úrazu s progresiou 500% | 20 000 EUR | Trvalé následky úrazu s progresiou 500% | 20 000 EUR |

| Prémiová ochrana | 25 000 EUR | Prémiová ochrana | 25 000 EUR |

| Denná dávka za dobu liečenia úrazu | 10 EUR / deň | Denná dávka za dobu liečenia úrazu | 10 EUR / deň |

| Denná dávka za hospitalizáciu | 20 EUR / deň | Denná dávka za hospitalizáciu | 20 EUR / deň |

| Chirurgický zákrok (choroba + úraz) | 1 000 EUR | Chirurgický zákrok (choroba + úraz) | 1 000 EUR |

| Kritické choroby | 20 000 EUR | Kritické choroby | 20 000 EUR |

| Akákoľvek smrť | 2 000 EUR | Akákoľvek smrť | 2 000 EUR |

| Mesačné náklady – Kristína | 18,65 EUR | Mesačné náklady – Filip | 17,65 EUR |

Celkové mesačné náklady na poistenie detí sú v nami navrhovanom riešení 36,30 EUR mesačne. Čo rodičia získajú za mesačné poistné 36,30 EUR? Odpoveď je jednoduchá, dostanú maximálne efektívne krytie, ktoré im pomôže prekonať finančné problémy. Ktoré môžu vzniknúť pri sprievode dieťaťa v nemocnici počas hospitalizácie, prípadne pri sprevádzaní dieťaťa vyšetreniami v súvislosti s kritickou chorobou, alebo úrazom!

- Trvalé následky úrazu sú navrhnuté na maximálnu poistnú sumu 100 000 EUR (plní sa príslušné percento v zmysle oceňovacej tabuľky)

- Prémiová ochrana slúži ako pripoistenie pre prípad telesného poškodenia následkom úrazu s plnením od 50%. (Je vyplatená jednorázovo spolu s trvalými následkami úrazu.) Poistné plnenie je 25 000 EUR.

- Denná dávka za dobu nevyhnutného liečenia úrazu je vo výške 10 EUR / deň, podmienkou je minimálna doba liečenia úrazu 14 dní (plní sa spätne od prvého dňa)

- Denná dávka pri pobyte v nemocnici 20 EUR / deň (plní sa od 1. dňa)

- Chirurgický zákrok z dôvodu choroby a úrazu je dojednaný na poistnú sumu 1 000 EUR (príslušné % podľa oceňovacej tabuľky za konkrétny zákrok)

- Akúkoľvek smrť – toto riziko sme odporučili dojednať klientovi vo výške 2 000 EUR (akokoľvek to vyznie morbídne, žiaľ aj takéto nepríjemné situácie prinesie život. Riziko slúži ako tzv. „pohrebné“ na čiastočné vykrytie nákladov spojených s pohrebom dieťaťa).

- Kritické choroby sú dojednané na významnú poistnú sumu 20 000 EUR. „Detský balíček“ obsahuje nasledovné kritické choroby:

| Operácie aorty, | Aplastická anémia, |

| Nezhubný nádor mozgu, | Strata reči, |

| Slepota, | Ochorenie pľúc, |

| Rakovina, | Závažné poranenia hlavy, |

| Kóma, | Ochorenie motorických neurónov, |

| Hluchota, | Paralýza (ochrnutie), |

| Diplégia, | Paraplégia, |

| Encefalitída, | Kvadruplegia, |

| Srdcový infarkt konkrétnej závažnosti, | Ťažké popáleniny, |

| Operácia srdcovej chlopne, | Cievna mozgová príhoda, |

| Hemiplégia, | Subakútna sklerotizujúca panencefalitída, |

| Zlyhanie obličiek, | Operácie vencovitých tepien-aorto-koronárny-bypass, |

| Strata horných a dolných končatín, | Transplantácia životne dôležitých orgánov |

Takto vyskladané detské rizikové životné poistenie komplexne pokrýva riziko úrazu aj choroby. Manželom Klaudii a Tomášovi sa takéto riešenie páčilo nakoľko presne vedia za aké dojednané riziká platia.

Cena takéhoto riešenia pri tak vysokých poistných sumách je 36,30 EUR pri mesačnej platbe (Laura 18,35 EUR a Michal 17,35 EUR).

Chcete mať lacné a kvalitné poistenie pre deti? Chcete deti poistiť a sporenie pre deti mať mimo poistenia? Kontaktujte nás s my Vám pripravíme individuálne riešenie presne podľa Vašich požiadaviek na poistné krytie!

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Havarijné poistenie je dobrá voľba

Kontaktoval nás pán Lukáš z Košíc, ktorý nedávno kúpil svoju prvú „škodovku“ s objemom 1,9 TDI. Náš klient sa rozhodol pre dojednanie havarijného poistenia z toho dôvodu, pretože sa jedná o vozidlo, ktoré tzv. „autičkári“ milujú. Napriek tomu, že vozidlo obsahuje mechanické zabezpečenie a autoalarm s plávajúcim kódom, požiadavka na havarijné poistenie bola viac než opodstatnená.

Dôležitou úlohou bolo nájsť riešenie, ktoré bude kvalitné a finančne nenáročné. Kalkulácie sme pripravili pre tento typ vozidla:

- Značka vozidla: ŠKODA

- Typ vozidla: OCTAVIA COMBI 4×4

- Rok výroby vozidla: 2007

- Objem motora: 1896 cm3

- Výkon motora: 77 kW

- Účel použitia: bežný

- Poistná suma (cena obstarania nového vozidla): 30 477,00 EUR

Požiadavky klienta pre výber havarijného poistenia:

- Riziko krádeže

- Riziko nárazu na akúkoľvek prekážku

- Riziko poškodenia vozidla zverou

- Riziko stretu s iným účastníkom cestnej premávky

- Riziko vandalizmu

- Riziko živelnej udalosti

- Pripoistenie čelného skla

- Výhodná cena/ spoluúčasť

Na základe vyššie uvedených parametrov sme pre klienta vypracovali viacero ponúk. Vzhľadom na nízky vek klienta – 26 rokov, sadzby sú vyššie (pre klientov do 30 rokov).

Náš klient aj na základe nášho presvedčenia si vybral to najlepšie riešenie čo sa týka pomeru cena/kvalita, a následne sa dojednala poistná zmluva, ktorá obsahovala:

- Spoluúčasť 5%, min. 150,00 EUR

- Oprava čelného skla v autorizovaných servisoch bez spoluúčasti

- Kvalitné asistenčné služby

Výška ročného poistného predstavovala 384,00 EUR. Klient si vybral ¼ ročnú modalitu platenia, ktorá bola bez navýšenia za področnosť. Lehotné poistné tak klienta bolo 96,00 EUR, čo považujeme podľa všetkých vstupných faktorov za výbornú cenu.

Máte strach o svoje vozidlo? Aj Vám sa pozdáva takéto riešenie? Chceli by ste vybaviť havarijné poistenie?

V prípade, že by ste aj Vy radi ušetrili na svojom havarijnom poistení, kontaktujte nás a my Vám pripravíme bezplatnú ponuku nového poistenia!

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.

Lacné a efektívne riešenie pre rizikové skupiny

Prečítajte si nasledujúci článok, v ktorom sme dojednali riziko smrti následkom úrazu pre murára.

Pri slove smrť neraz každému „prejde mráz po chrbte“. Pri slovnom spojení „smrť následkom úrazu“ každého napadne nešťastný pád, zranenie, udalosť, ktorá vedie k smrti. Nasledujúce riešenie je odpoveďou na otázky viacerých klientov, ako možno dojednať riziko – smrť následkom úrazu v cenovo dostupnej hladine. Požiadavka na vypracovanie ponuky smerovala predovšetkým od klientov, ktorí sú deň čo deň v rizikovom prostredí ako stavbári, vodiči z povolania atď.

Ako príklad uvediem pána Mariána, ktorý sa rozhodol pre ochranu svojej mladej rodiny.

Nakoľko v pôvodnej zmluve vychádza dojednanie takéhoto rizika zbytočne draho, rozhodol som sa klientovi dojednať riziko v samostatnej zmluve.

- Vek: 35

- Povolanie: murár (pracuje aj vo výškach)

- Záväzky: hypotéka vo výške 25 000 EUR

Dojednané riziko: Smrť následkom úrazu

Poistná suma: 30 000 EUR

Rozšírené poistné krytie: dvojnásobné plnenie v prípade účasti na dopravnej nehode (60 000 EUR)

Cena takéhoto riešenia je vzhľadom na rizikovú skupinu poisteného, výšku poistného krytia viac než fantastická, 54 EUR ročne, tz. 4,5 EUR mesačne.

Chcete mať aj Vy efektívne zabezpečenú rodinu? Máte rizikové povolanie a potrebujete cenovo dostupné riešenie životného poistenia?

Pripravíme Vám individuálne riešenie presne podľa Vašich požiadaviek na poistné krytie!

Spoznajte Petra

.jpg)

"Od roku 2006 mojimi článkami mením trh finančného poradenstva. Od legendárneho "Prečo neinvestovať cez IŽP" publikujem analýzy, kritizujem, dávam investičné tipy, spravujem velké portfólia, navrhujem reformy a pomáham poškodeným. Na Môjporadca garantujem kvalitu poskytovaných služieb. Investície, hypotéky, poistenie. Všetko čo sa týka financií."

Napíšte nám, ako Vám môžeme pomôcť.